人生100年時代と言われるように日本人の平均寿命は年々上昇傾向にあり、私たちの老後生活はさらに長期化することが予想されています。それでは、私たちは公的年金以外でいくら老後資金を準備しなければいけないのでしょうか。

この記事では、夫婦や単身者など様々なケースを想定した具体的なシミュレーションや資産運用の方法についてご紹介しています。

まずは自分の老後資金の必要額を知り、漠然とした不安を解消しましょう。

老後資金はいくら必要なの?

老後資金はいくら準備しておけば安心できるのでしょうか。

2019年6月、金融庁の金融審議会「市場ワーキング・グループ」が報告した内容によると、夫65歳以上、妻60歳以上の夫婦のみ無職世帯では公的年金を受給したうえで毎月の生活費は平均約5万円不足するとのことでした。

退職後20~30年続く老後生活を考えると、公的年金では賄えない老後資金の不足額総額は単純計算で1,300 万円~2,000万円になると試算されています。

参考:金融庁|金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」P21

当時、この数字の賛否について、「老後資金2,000万円問題」として物議を醸すことになりました。

また、生命保険文化センターが公表する内容によれば、最低日常生活費は月額約23万円、ゆとりある生活を送るためには約15万円上乗せした月額約38万円が必要になるとのことでした。

参考:生命保険文化センター|2022(令和4)年度 生活保障に関する調査 P109,P111

もしこのゆとりある生活を送ろうとした場合は、金融庁が公表した2,000万円を大幅に超える金額を準備しておかなければなりません。

さらに、これらの試算においては、突発的に発生する住宅のリフォーム費や医療費について特段考慮されていない為、実際にはさらにお金がかかることが予想されます。

なお、このような試算はあくまで平均値をもとに算出しており、私たちの家計の状況やライフスタイル等によって大きく異なるため、一律に当てはまりません。しかし、いずれにせよ数十年続く老後生活を送るためには、高額な資金を事前に準備しておかなければならないことに変わりありません。

老後資金の具体的な金額は?

老後資金の必要額については、次のように計算することができます。

老後資金の必要額 =( 生活費 − 公的年金収入 )× 老後期間 + その他支出

それでは、各項目について確認していきます。

生活費

総務省が公表する令和4年時点における家計調査報告によると、65歳以上の夫婦のみの無職世帯は約26万円、65歳以上の単身無職世帯は約15万円の毎月生活費がかかっています。

生活費の内訳は次の通りです。

参考:総務省 家計調査報告(家計収支編)2022年(令和4年)平均結果の概要 P19

公的年金収入

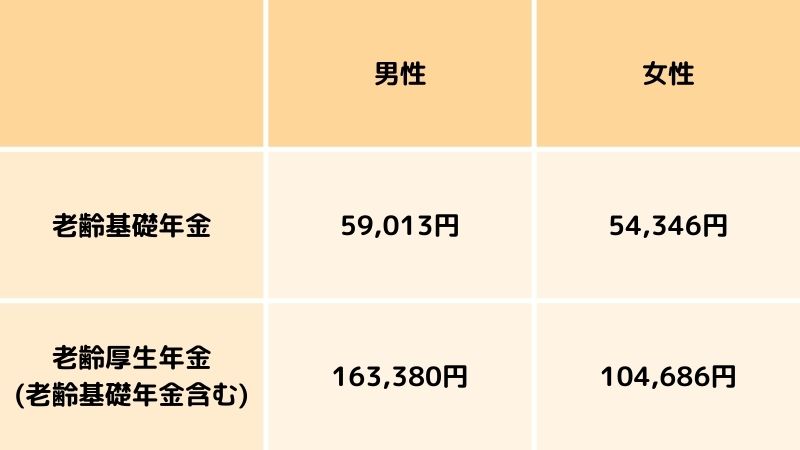

厚生労働省年金局が公表する内容によると、男女別の老齢基礎年金と老齢厚生年金は以下の通りです。

現役時代に会社員であれば、老齢基礎年金のほか年金制度の2階部分にあたる老齢厚生年金も併せて受給できます。一方、自営業の方の場合は老齢基礎年金のみの受給となるため、会社員の場合よりも老後資金を手厚く準備しなければなりません。

参考:厚生労働省年金局|令和3年度 厚生年金保険・国民年金事業の概況 P26,P27

老後期間

厚生労働省が公表する内容によると、令和4年の平均寿命は男性で81.05歳、女性で87.09歳となっています。

平均寿命はあくまでも平均値であり、人生100年時代と呼ばれるように今後も平均寿命はさらに上昇傾向にあるため、退職後の老後生活は25〜30年ほど余裕をもって想定するとよいでしょう。

参考:厚生労働省|令和4年簡易生命表の概況 P2(1 主な年齢の平均寿命)

その他支出

老後資金の必要額を考える上で、生活費以外にも次のような費用がかかることに注意しておくべきでしょう。

医療費

厚生労働省が公表する令和2年度時点のデータによると、生涯でかかる医療費のうち59%にあたる費用が65歳以降で負担していることがわかります。

65歳以降の医療費総額は1,585万円であり、年齢や所得により自己負担額はその1〜3割部分となるため、実際は約158〜475万円かかることになります。

令和5年現在、現役並みの所得がない場合は1割負担となるため、最低でも約158万円は準備しておきたいものです。

リフォーム費用

一般社団法人 住宅リフォーム推進協議会が公表する令和4年時点の調査では、過去3年以内にリフォームを実施した人のうち、戸建ての場合は平均約471万円、マンションの場合は平均約278万円の費用がかかっていることがわかります。

また、戸建ての場合、実際にかかった費用は検討時予算の1.5倍以上の金額になっており、リフォームにおいては想定以上に費用がかかることに留意しておくべきでしょう。

参考:一般社団法人 住宅リフォーム推進協議会|2022年度 住宅リフォームに関する消費者(検討者・実施者)実態調査 結果報告書 P9

介護費用

生命保険文化センターが公表する令和3年度時点の調査によると、直近3年間で介護経験のある方の介護期間平均は61.1ヶ月と比較的中長期にわたり、毎月の負担額と介護用ベッド購入などの一時的にかかる費用も併せると、累計費用は約580万になるとの結果が出ています。自身や配偶者が介護状態になる可能性は十分あり得ますので、事前に想定し準備しておくとよいでしょう。

参考:生命保険文化センター|2021(令和3)年度「生命保険に関する全国実態調査」(2021年12月発行)7.生活保障に対する考え方(5)⑧2,5,6

葬儀費用

自身や配偶者に不幸があった時のことを考え、葬儀費用も準備しておきたいものです。

生命保険文化センターが公表する内容によると、令和4年時点の葬儀にかかる費用の平均総額は約111万円とあります。

令和2年の過去調査時点では、平均総額が約184万円だったのに対し、令和4年時点では50万円以上も金額が下がっています。この理由は、新型コロナウイルスの感染拡大により参列者が減少し、斎場や祭壇の規模も小さくなったためと考えられます。

新型コロナウイルスが収束すれば、参列者も増加することが予想されるため、葬儀費用の上昇が考えられます。

老後資金の世帯別シミュレーション

それでは、夫婦世帯と単身者、さらに現役時代が会社員と自営業の両ケースを想定し、各々の場合の必要額をシミュレーションしていきます。

【シミュレーションの前提】

・老後期間は300カ月(25年)を想定

・夫婦世帯は戸建て、単身者はマンションに住むことを想定

▼夫婦のみ世帯(夫婦ともに会社員)▼

▼夫婦のみ世帯(妻は専業主婦)▼

▼夫婦のみ世帯(夫婦ともに自営業)▼

▼単身者(会社員)▼

▼単身者(自営業)▼

シミュレーションの結果、老後資金は世帯毎で1,636万円~6,823万円と金額に大きな開きがありました。

現役時代に自営業を行っていた場合、老齢厚生年金を受給できないため、その分老後資金の必要額は増加することになります。

また、ゆとりある老後生活を送りたい場合、本シミュレーション金額よりも上乗せして資金を準備する必要があります。例えば、趣味や外出に別途毎月5万円を設ける場合、単純計算して、25年間で1,500万円上乗せした金額が必要になります。

なお、今後は少子高齢化による公的年金支給額の減少、また物価上昇による家計の負担増により、老後資金の必要額は将来的に増加する傾向にあります。今回のシミュレーション結果はあくまでも最低必要額と考え、金額に余裕をもって準備しておくことをお勧めします。

老後資金に備える資産運用4選

次に、老後資金を準備するために有効な、4つの資産運用方法についてご紹介します。

財形年金制度

財形年金制度は老後の資金づくりを目的とし、運用商品を選択した後、毎月の給与から一定金額が自動で天引きされ貯蓄できる制度です。

55歳未満の従業員が対象で、5年以上の期間にわたり積み立てることを条件に、満60歳以降に年金として受け取ることができます。

財形年金制度のメリットは、財形貯蓄制度の一つである「財形住宅貯蓄」と合わせて、貯蓄残高550万円までの利子等に税金がかかりません。(保険などの商品を選択した場合は、払込額385万円までが非課税となります)

さらに、積立金額を払い戻す場合は勤務先や金融機関へ申請手続きが必要なため、中途解約に関して一定のハードルがあり、貯蓄を継続しやすい方法だといえます。

一方、財形年金制度は勤務先が制度を導入していることが前提となるため、全ての方が必ずしも制度を利用できるとは限りません。

また、そもそも選択する商品の利率が低い場合、非課税の恩恵は限定的となります。

つみたてNISA

つみたてNISAとは、毎月一定額の投資を行い、投資で得られた配当金や売却益などの利益が非課税になる制度のことをいいます。

通常、投資で得られた利益に対して20.315%の税金がかかるため、非課税の恩恵は非常に大きいといえます。

さらに、2024年1月より大幅な制度拡充として、年間つみたて投資枠が120万円、非課税期間が無期限になるなど、資産運用において非常に有利な制度になります。

ただし、つみたてNISAの運用商品は基本的には元本保証されないため、リスクを抑えて運用するなど注意が必要です。

また、つみたてNISAで投資できる商品は、金融庁により「長期の積立・分散投資に適した一定の投資信託」に限定されることになります。

iDeCo(イデコ)

iDeCo(イデコ)とは個人型確定拠出年金のことをいい、公的年金の上乗せを目的とする年金制度のひとつです。

個人が掛金を出し、自ら金融商品を選んで運用することで、60歳以降に給付金を一時金または分割して受け取ることができます。

さらに、iDeCo(イデコ)は、掛金が全額所得控除されるため課税所得が減り、所得税と住民税が軽減され節税に優れます。

例えば、年収500万円の会社員が毎月2.3万円を掛金とした場合、単純計算すると年間で5.5万円節税することができます。

加えて、60歳以降に受け取る給付金は一時金として受給すれば「退職所得控除」、年金として受給すれば「公的年金等控除」が適用でき、運用の出口においても節税の恩恵を受けることができます。

貯蓄型保険

貯蓄型保険を活用して、満期後の解約返戻金を老後資金に充てることができます。

例えば、終身保険や養老保険などが該当します。特に、保険料払込期間中の解約返戻金が低く抑えられている「低解約返戻金型終身保険」を利用すれば、満期後の解約返戻金を大きく増やすことができます。

貯蓄型保険は、基本的には契約時に利率が確定しているため、資金計画が立てやすいといえます。また、保障の機能も備えているため、万が一の際はまとまった保険金額を受け取ることもできます。

一方、利率は他の投資と比較すると低くなり、早期に解約した場合は解約返戻金はほとんど発生しないため注意が必要です。

まとめ

以上、世帯別の具体的なシミュレーションや資産運用の方法についてお伝えしましたが、いかがでしたか。

老後資金の必要額は一律ではなく、ライフスタイルや理想の老後生活によっても大きく異なります。

また、高額な老後資金は早い段階で資産運用を行うことで効率良く準備することができます。ぜひ早めに貯蓄計画を立て、理想の老後生活を実現させてくださいね。

コメント